คำแนะนำที่เป็นประโยชน์สำหรับการจัดหาเงินทุนในธุรกิจขนาดเล็ก

ธุรกิจขนาดเล็กมักต้องการเงินทุนสำหรับค่าใช้จ่ายในการเริ่มต้นหรือเพื่อลงทุนในโครงการต่อเนื่อง การตัดสินใจว่าจะรับเงินที่ยืมมาเป็นกระบวนการที่เรียกร้องให้พิจารณาอย่างรอบคอบเนื่องจากตัวแปรหลายอย่างที่เกี่ยวข้องกับการกู้เงิน การบริหารธุรกิจขนาดเล็กของสหรัฐอเมริกาขอแนะนำให้พิจารณาตัวเลือกนอกเหนือจากสินเชื่อธนาคารพาณิชย์แบบดั้งเดิมเนื่องจากมีความช่วยเหลือทางการเงินประเภทอื่น ๆ สำหรับธุรกิจขนาดเล็ก

การเตรียมการ

ก่อนที่จะพบกับผู้ให้กู้ที่มีศักยภาพเจ้าของธุรกิจจะต้องเตรียมข้อมูลที่จำเป็นเกี่ยวกับธุรกิจของพวกเขาเช่นข้อเสนอทางธุรกิจแผนธุรกิจและการคำนวณที่ถูกต้องว่าจะใช้เงินทุนอย่างไร ตามบทความเดือนตุลาคม 2010 ใน "ผู้ประกอบการ" โดย David Bangs เจ้าของธุรกิจที่ต้องการความช่วยเหลือทางการเงินจำเป็นต้องให้ข้อมูลมากที่สุดเท่าที่จะเป็นไปได้กับผู้ให้กู้ดังนั้นผู้ให้กู้มองว่าธุรกิจนั้น บางคนแนะนำให้เจ้าของธุรกิจมีข้อมูลเกี่ยวกับวิธีการที่ บริษัท ตั้งใจที่จะชำระคืนเงินกู้และแผนฉุกเฉินสำหรับสถานการณ์ที่เลวร้ายที่สุด

เงื่อนไขสินเชื่อ

ความช่วยเหลือทางการเงินบางประเภทเช่นเงินกู้ของธนาคารพาณิชย์คิดอัตราดอกเบี้ยสูง อัตราดอกเบี้ยที่สูงจะกลายเป็นค่าใช้จ่ายหากธุรกิจขนาดเล็กไม่สามารถชำระคืนทุนได้ทันเวลา เลือกซื้อสินค้าที่ธนาคารต่าง ๆ หรือสหภาพเครดิตเพื่อดูว่าธนาคารใดให้อัตราดอกเบี้ยต่ำที่สุด นอกจากนี้ให้พิจารณารับเงินทุนจากนักลงทุนเช่นนักลงทุนร่วมทุนและนักลงทุน angel เนื่องจากพวกเขาไม่คิดดอกเบี้ย ข้อได้เปรียบอื่น ๆ ของนักลงทุนคือพวกเขาไม่มีกรอบเวลาการชำระหนี้เนื่องจากพวกเขาทำเงินจากเงินปันผลที่ได้รับจากรายได้ของ บริษัท อย่างไรก็ตามธนาคารและเครดิตยูเนี่ยนถือกู้กับกรอบเวลาการชำระหนี้ที่เข้มงวด

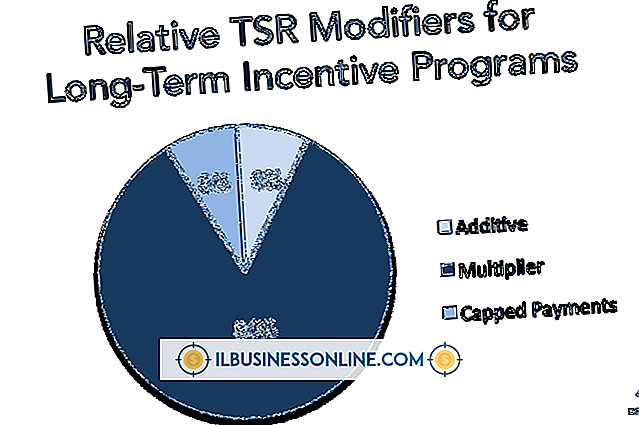

ตัวเลือกการระดมทุน

ธุรกิจขนาดเล็กควรสำรวจตัวเลือกทางการเงินทั้งหมดเพื่อทำการตัดสินใจทางการเงินอย่างละเอียด ตัวเลือกความช่วยเหลือทางการเงินรวมถึงการได้รับเงินกู้จากธนาคารแบบดั้งเดิมการได้รับวงเงินเครดิตในบ้านและการหานักลงทุนในการเริ่มต้นหรือค่าใช้จ่ายโครงการ (ผู้ร่วมลงทุนหรือนักลงทุน angel) เจ้าของธุรกิจขนาดเล็กอาจเลือกลงทุนเงินของตนเองใน บริษัท ของพวกเขาจากบัญชีออมทรัพย์หรือเพื่อการเกษียณอายุหรือ IRAs แม้แต่บัตรเครดิตส่วนบุคคลยังทำหน้าที่เป็นตัวเลือกทางการเงินสำหรับธุรกิจขนาดเล็ก

ตัวละคร

ธนาคารนักลงทุนและผู้ให้กู้มองมากกว่าเพียงแค่การคาดการณ์ทางการเงินเมื่อพิจารณาว่าจะให้ยืมเงินทุนหรือไม่ อ้างอิงจากบทความ "ผู้ประกอบการ" พวกเขานำตัวละครของผู้กู้มาพิจารณา ตัวละครส่วนตัวของคุณจะถูกตัดสินและประเมินเพื่อความเป็นมืออาชีพและความไว้วางใจ โดยเฉพาะอย่างยิ่งประวัติเครดิตของคุณจะถูกตรวจสอบเพื่อตรวจสอบว่าคุณมีความรับผิดชอบกับเงิน คะแนนเครดิตส่วนบุคคลของคุณจะถูกดึงและประเมินความเสี่ยงเพื่อพิจารณาว่าคุณเป็นผู้สมัครที่ปลอดภัยในการขอสินเชื่อหรือไม่ จำเป็นอย่างยิ่งที่ต้องตระหนักและเตรียมพร้อมสำหรับสิ่งเหล่านี้ทั้งหมด

ประกอบ

สินเชื่อของธนาคารและสินเชื่อบ้านส่วนของหลักประกันความต้องการสินเชื่อเป็นส่วนหนึ่งของเงื่อนไขของพวกเขาสำหรับการกู้ยืมเงิน ตัวอย่างเช่นวงเงินสินเชื่อที่อยู่อาศัยจะใช้บ้านหรือทรัพย์สินของแต่ละบุคคลเป็นหลักประกันซึ่งหมายความว่าการไม่ชำระคืนเงินกู้อาจส่งผลให้สูญเสียบ้านได้ ก่อนที่จะลงนามในข้อตกลงทางการเงินเป็นสิ่งสำคัญที่คุณจะต้องรู้ว่าสิ่งที่อยู่ในความเสี่ยงและมีความมั่นใจว่าคุณสามารถจัดการหนี้ของคุณ